美股银行股王者归来盛世下的惊喜还能持续多久

美股银行股王者归来,盛世下的惊喜还能持续多久?

◀◀◀点击图片进入游戏————◀◀◀◀———点击图片进入游戏———百家乐游戏,澳门百家乐游戏,澳门百家乐

焦点一:交易热潮席卷全球,消费信贷业务陷入“窘境”焦点二:Bill Hwang事件,美国银行业接近于全身而退焦点三:回购窗口开启,料为银行股二季度行情续航焦点四:消费类银行的追涨行情或将徐徐展开(摘自: 老虎社区, 小虎周报)如果说上个季度美国银行业坏账拨备大幅下调,属于投资者眼里的意外之喜,那么刚刚过去的Q1,这样的“财艺”已经属于锦上添花的范畴。

对于拥有多元化业务的美国银行业来讲,这个季度更大看点在于消费和交易业务的冰与火。

一、业绩概况:盛世下的惊喜与意外1.1散户发动交易革命,华尔街交易之王高盛创十年最佳

一季度,以GME为风暴口,散户起义下的交投热情席卷全球各地。

这样的背景下,美国交易型的银行收获颇丰,其中高盛(GS) 交易业务超过47%的增长,净收入创2010年以来最佳,摩根大通交易业务增长25%,而与此同时,一级市场的业务表现也毫不逊色,SPAC热潮帮助各大行投放业务大放异彩。

1.2信贷业务意外疲软,不改投资者对消费类银行配置热情

另一方面,美联储和财政部破天荒的大放水后,低息资金增加,让商业贷款陷入下降的“窘境”,算是盛世之下的意外,因为对于消费者来讲,他们有更多的资金还贷;对企业来讲,他们可以从债市筹集到更多的低息资金,这就导致疫情救助后银行存款一直在增加,商业贷款在减少。

一季度的头部银行,信贷业务普遍出现了4%-15%不等的下滑,其中摩根大通(JPM)贷款同比下降-4%,花旗(C)降了8%,富国银行(WFC)下降了15%,和过去相比,当前的低利率中枢也削减了盈利能力。

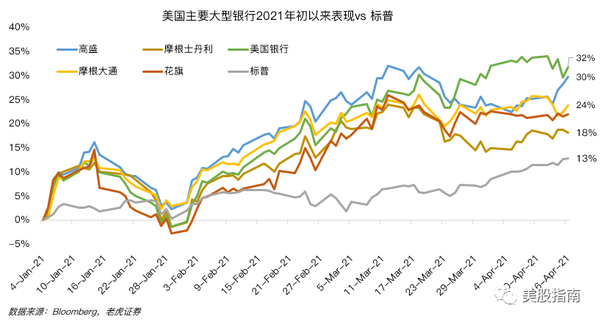

当然,对于投资者来讲,也并没有吝啬对于消费类银行的配置,消费类银行甚至出现了可观的补涨行情,且大幅领先于同期标普表现。

我们认为这里也体现了预期先行的逻辑,比如疫苗逐步接种后,美国消费、贷款回暖;未来宽松环境有序退出,低息资金减少等情形。

复盘来看,这样的表现也初步验证了我们在一季报点评《强者愈强!大波美股银行股演绎炸裂表现!》20210121中对于本轮银行股的行情,大概率可以至少持续到上半年,且消费类银行进入顺风期的判断。

二、Bill Hwang事件后,大部分美国银行股接近于全身而退Archegos基金爆仓事件后,受影响较大的瑞士信贷(CS)在预估了47亿美元的坏账准备后,已经宣布了削减股息、暂停股票回购和降低高管奖金等计划。

坏账计提对股价的影响有多大?如果我们假设PE不变的话,那么对瑞信股价的影响大致在20%附近(大约对应10.3美元),我们看到,截至4月16日盘前,瑞士信贷的股价已经计入了这部分预期。

梳理Bill Hwang事件脉络,其中的核心逻辑在于,基金除了通过正股持有外,还会采用衍生品合约交易,相当于由券商代持。

由于这部分并不会记录在13F里面,因此我们很难对相关概念股进行定量的分析。

从一季报来看,除摩根士丹利(MS) 计提了9亿美元外,美国各大行,均表示受冲击并不大,参考摩根大通的预测,Archegos的覆没将给众银行造成100亿美元损失的损失,考虑到野村控股(NMR) 和瑞士信贷(CS) 已经计提了大部分,基于此,我们可以理解为美国银行业接近于全身而退。

三、回购窗口开启,为银行股二季度行情续航

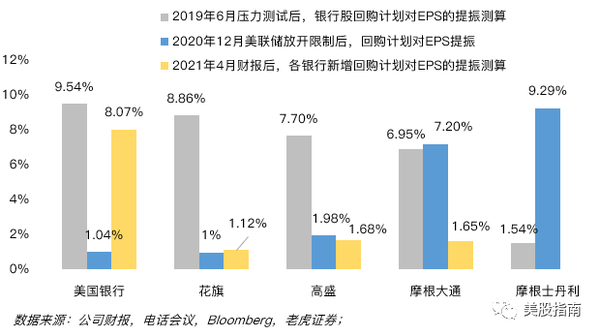

美联储在去年四季度季度时放开了对银行业的回购限制,带动了银行股的投资热情。

我们可以这样来理解,一般回购指的是通过注销流通股的方式,来直接增厚ROE、EPS这些每股盈利指标,那么,如果我们假设估值(PE)不变的话,那么在每股盈利(分母)增大的情况下,股价也应该会受到对应的提振。

在疫情之前,回购对银行股来讲属于家常便饭,例如我们看19年的美银,花旗通过回购就可以把每股指标拉升到接近10%的水平,实际上已经对回购产生了足够的依赖性。

我们再从2022年底之后的回购情况看(下图,蓝色和黄色柱),华尔街五大行中,美国银行(BAC) 、摩根大通(JPM) 摩根士丹利(MS)(一季度时期给出了2022年的回购计划)为回购力度较大的银行,如果假设估值同样具备优势,那么回购力度较大的银行,应该获得更强的催化。

再考虑到,6月份的压力测试意味着银行股下一个回购窗口期,我们认为也会深化回购续航股价的逻辑。

四、总结

以美国大型银行作为样本,一季度有GME为代表的交易热潮席卷欧美亚太,也有消费贷款意外低迷,不过这些已既成事实。

往前看,从投资者买预期的角度考虑,我们认为相比于交易型银行的高歌猛进,消费类银行的追涨行情或将徐徐展开,这里隐含的逻辑在于:

1.二季度疫苗接种后,美国消费、贷款回暖;2.财政给予的纾困资金基本在一季度释放结束,也会直接催化二季度商业贷款的增加,3.往前再看半年,美联储量化宽松有序退出的预期,应该是未来的大概率,包括鲍威尔近期也频繁暗示购债计划未来会有序削减,低息资金不再,也将为商业信贷带来增长;4.从更长的周期看,美联储加息预期也处在上半场,未来净息差的逐渐扩张也有助于提升消费类银行的盈利前景。

美股银行股王者归来,盛世下的惊喜还能持续多久?

Comments

Post a Comment